Belastingaangifte 2015: nieuw huis gekocht?

Geplaatst op 10 maart 2016

Wie in 2015 een huis heeft gekocht of ‘iets’ met zijn hypotheek deed, kan bij de belastingaangifte heel wat aftrekposten opgeven. Veel van de kosten rondom (ver)koop van een woning zijn belasting aftrekbaar. Het gaat bijvoorbeeld om notariskosten, een oversluitboete, taxatiekosten of de kosten voor aanvraag van NHG.

Eerste huis gekocht

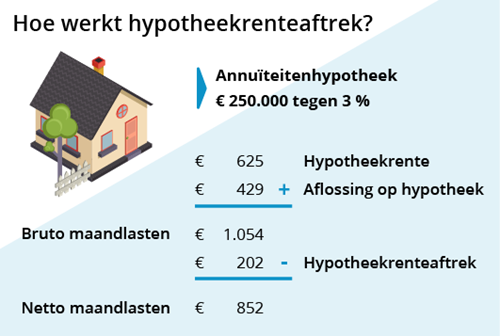

Als je voor het eerst een huis koopt, verandert er veel. Je kunt hypotheekrente en andere kosten opvoeren als aftrekpost. De hypotheekrente is je belangrijkste aftrekpost: je mag 30 jaar lang het bedrag dat je aan hypotheekrente betaalt aftrekken van je belastbare inkomen. Over dat bedrag betaal je dus geen belasting.

Een rekenvoorbeeld:

Verder ga je als nieuwe woningeigenaar belasting betalen over het eigenwoningforfait (ook wel EWF). Omdat je een eigen huis hebt hoeft je geen huur te betalen, en dat ziet de Belastingdienst als een voordeel dat belast moet worden. Daarom wordt een percentage van de WOZ-waarde gezien als fictief ‘extra inkomen’ waarover je belasting betaalt. Voor 2015 is dit percentage 0,75%.

Omdat je waarschijnlijk maar een deel van het jaar eigenaar van de woning was, betaal je niet voor 365 dagen belasting. Je hoeft enkel voor de dagen dat het huis op jouw naam stond eigenwoningforfait bij je inkomen op te tellen. Staat het huis vanaf 15 september 2015 op jouw naam, dan ben je in 2015 108 dagen eigenaar van de woning geweest. Je betaalt dan het eigenwoningforfait / 365 x 108.

Huis verkocht en nieuw huis gekocht

Wie al eerder een huis kocht, kent de bekende aftrekposten. Stroom je vervolgens door naar een nieuwe woning, dan komen er nieuwe regelingen op je pad. Is er sprake van overwaarde op je eerdere woning, dan krijg je mogelijk te maken met de bijleenregeling. Dit heeft gevolgen voor de hypotheekrenteaftrek van je nieuwe woning. Je kunt op de site van de Belastingdienst uitrekenen hoe dat in jouw situatie zit.

Misschien heb je juist een restschuld overgehouden aan je vorige woning. In dat geval kun je de rente over deze schuld maximaal 15 jaar na de verkoopdatum aftrekken.

Welke aftrekposten heb je bij een eigen huis?

Jaarlijks aftrekbare kosten:

- Rente van je hypotheek of lening

- Periodieke betalingen van erfpacht, opstal of beklemming (meer info)

- Kosten voor een nieuw rijksmonumentenpand

Eenmalig aftrekbare kosten:

- Afsluitprovisie en bemiddelingskosten voor je hypotheek of lening (meer info)

- Kosten voor notaris en Kadaster voor de hypotheekakte

- Betaalde boeterentes of oversluitkosten

- Taxatiekosten

- Kosten voor de aanvraag van Nationale Hypotheek Garantie (NHG)

- Bij een nieuwbouwhuis: bouwrente ná afsluiten voorlopige koopovereenkomst, kosten nieuwbouwdepot of verbouwingsdepot

Niet aftrekbare kosten:

- Bemiddelingskosten voor aankoop van de woning (bijv. makelaarsprovisie)

- Overdrachtsbelasting en omzetbelasting

- Kosten voor notaris en Kadaster voor de koopakte

- Bij een nieuwbouwhuis: bouwrente van vóór afsluiten voorlopige koopovereenkomst

- Kosten van onderhoud en verbouwing (er geldt een uitzondering voor rijksmonumenten)

Rente over meefinancieren kosten

Wanneer je een huis koopt kun je ervoor kiezen om kosten mee te financieren in je hypotheek of lening. De rente over deze kosten is aftrekbaar. Het maakt hierbij niet uit of deze kosten zelf wel of niet aftrekbaar waren.

Een rekenvoorbeeld: je financiert € 2.500 advieskosten (eenmalig aftrekbaar) en € 5.000 overdrachtsbelasting (niet-aftrekbaar) mee in je hypotheek. Die € 2.500 is een eenmalige aftrekpost, die € 5.000 is geen aftrekpost, en de rente over het meegefinancierde totaalbedrag van € 7.500 is een jaarlijkse aftrekpost.

Tijdelijk 2 woningen?

Heb je een huis gekocht, terwijl je oude woning nog niet is verkocht? Als een van de woningen leegstaat, dan kun je gedurende maximaal drie jaar voor beide woningen de hypotheekrente aftrekken. Woon je zelf in het ene huis, en verhuur je het andere huis? Dan is de hypotheekrente van het verhuurde huis niet fiscaal aftrekbaar. De Belastingdienst heeft een overzicht van alle voorwaarden en mogelijke situaties rondom het (tijdelijke) bezit van twee woningen.

Voorlopige teruggaaf

Wie een eigen huis heeft, krijgt heel wat geld van de Belastingdienst terug. Je kunt zelf kiezen of je dit bedrag naderhand op jaarbasis verrekent (je krijgt na je belastingaangifte je geld terug), of dat je juist maandelijks alvast een deel terugkrijgt. Als je kiest voor de ‘voorlopige teruggaaf’, dan krijg je gedurende het jaar alvast 1/12e van waar je vermoedelijk gedurende het jaar recht op hebt. Fijn, want dat is zomaar een paar honderd euro per maand! Eén nadeel: het is vervelend als het misgaat, want je betaalt mogelijk rente over eventueel teveel teruggekregen belasting.

De hoogte van zo’n voorlopige teruggaaf heb je gelukkig zelf in de hand. Door tussentijdse wijzigingen in je persoonlijke situatie meteen door te geven, heeft de Belastingdienst een zo goed mogelijk beeld van je inkomsten en aftrekposten. Koop je komend jaar een huis, verandert je inkomen of je gezinssituatie? Vergeet de Belastingdienst dan niet. Dat voorkomt teleurstelling bij de aangifte over 2016.

De Belastingdienst heeft een Checklist eerste woning gemaakt als leidraad bij je aangifte.